Press

CARTA HD、ドコモによる公開買付け(TOB)の開始に関する賛同の意見表明及び応募推奨のお知らせ

株式会社CARTA HOLDINGS

株式会社CARTA HOLDINGS(東京都港区、代表取締役社長執行役員兼CEO:宇佐美 進典、東証プライム市場:証券コード3688、以下「CARTA HD」)は、本日付の当社取締役会において、株式会社NTTドコモ(以下「ドコモ」)が提案する当社の普通株式および本新株予約権(別紙「2.本公開買付けの概要」の「(3)買付けの価格」において定義します。)に対する公開買付け(以下「本公開買付け」)に対し、賛同の意見を表明するとともに、当社の株主及び本新株予約権者の皆様に対し、本公開買付けへの応募を推奨する旨を決議いたしましたので、お知らせいたします。

本決議は、本公開買付けの開始予定に関する当社の意見表明を決議・公表した2025年6月16日以降本日までの状況を踏まえ、あらためて本公開買付けについて検討した結果、2025年6月16日付の当社取締役会における決議内容から変更がないことを再確認したものです。

本公開買付けは、当社株式3,425,400株以上(所有割合13.54 %)の取得を成立の条件とし、2025年8月18日(月曜)から、2025年9月16日(火曜)まで、応募株券などの全部の買付け等が行われます※。本公開買付けを含む一連の取引により、当社の株主をドコモ及び株式会社電通グループ(以下「電通グループ」といいます。)のみとし、当社株式を非公開化することを企図しております。

※ 公開買付期間が延長になった場合は、公開買付者であるドコモにより、 EDINET(金融商品取引法に基づく有価証券報告書等の開示書類に関する電子開示システム)にてお知らせされます 。(https://disclosure2.edinet-fsa.go.jp)

本公開買付けに係る意見表明に関する詳細についてはこちらをご覧ください。

| 会社名 | 株式会社CARTA HOLDINGS |

| 上場市場 | 東証プライム(証券コード:3688) |

| 本社所在地 | 東京都港区虎ノ門2-6-1 虎ノ門ヒルズステーションタワー36F |

| 代表者 | 代表取締役社長執行役員兼CEO 宇佐美 進典 |

| 決算期 | 12月31日 |

| 主要株主 | 株式会社電通グループ |

| 事業内容 | デジタルマーケティング事業/インターネット関連サービス事業 |

| 報道関係者お問合せ先 株式会社CARTA HOLDINGS 広報担当 https://cartaholdings.co.jp/contact/ | 株主・投資家お問合せ先 株式会社CARTA HOLDINGS IR担当 https://cartaholdings.co.jp/contact/ |

別紙 2025年6月16日(月)の発表から、以下2点が変更となっております。 ①公開買付期間を公表 2025年8月18日(月曜)から、2025年9月16日(火曜)までの21営業日 ②その他少数株主が所有する新株予約権および買付け予定の株式の数 ・新株予約権:630個(新株予約権の目的であるCARTA HD株式数63,000株) ・買付予定数:11,921,855株

1. 本公開買付けの背景と目的

当社は、20年以上にわたり日本のデジタル領域をリードし、デジタルマーケティング事業、インターネット関連事業、それぞれの事業が連携してシナジーを創出し、クライアント企業、メディア、ユーザーそれぞれの進化を推進しています。ドコモは、マーケティングソリューション事業において、ドコモの顧客基盤データ、パートナーデータを活用し、「Single ID×フルファネル」でのソリューション提供により企業のマーケティングDXの支援に取組んでおります。当社とドコモは、ドコモの豊富なデータやテクノロジーを活用したSingle ID Marketingのノウハウと当社の持つプロダクト開発力や豊富なメディア接点を組み合わせることで、クライアント企業や広告会社に対して、戦略・戦術立案からあらゆるメディアでの横断的な広告配信施策・効果検証までをIDベースかつシングルソースデータを活用して一気通貫で支援するデータドリブンなマーケティングソリューションが提供できると考えております。

業務資本提携によって、経営資源を相互に活用することにより、両社の特性を活かし、以下のようなシナジーの実現をめざしてまいります。

(i)データドリブンなトータルマーケティングの実現・提供による顧客企業に対する付加価値向上 当社は、AI/テクノロジーによるデジタルマーケティング実行力、電通グループの事業をグロースする力、そしてドコモ・株式会社 D2C(以下「D2C」)が持つ約1億のID単位の行動・購買データという強みを結集します。これにより、マーケティングの戦略策定から施策実行・効果測定までを一気通貫で支援するソリューションを展開します。 現在の日本のマーケティングが抱える「各プロセスでの異なるデータソース活用」という課題に対し、「Single ID Marketing」を提供することで解決を図ります。これは、ID単位の行動データと意識データを組み合わせ、従来のフロー型からオールウェイズオンのストック型マーケティングへと進化させるものです。この変革により、各クライアント企業のマーケティングインパクト拡大と事業成長を実現します。

(ii)双方の商流活用による販売チャネルの更なる拡大 ドコモの有する販売チャネルと、当社が持つ電通グループやその他広告会社などへの販売チャネルを相互に活用することで、双方のクライアント企業への営業展開を加速できると考えております。

(ⅲ)D2Cと当社のプロダクトや機能の統合によるケイパビリティの強化と生産性の向上 D2Cは、これまで保有するデータを活用し、メディアへの広告配信・運用を担ってきました。マーケティングソリューションにおける中核的存在として、「Single ID×フルファネル」でのソリューション提供を先行して推進してきた企業です。アドテクノロジーや広告運用・配信のケイパビリティを有する当社と一体的な事業運営を行うことで、より迅速かつ広範囲にわたって、Single ID Marketingの提供価値拡大を実現できると考えております。

上記のシナジーを実現し、その効果を最大化するためには、当社がドコモの連結子会社となり、また、電通グループとの一定の資本関係を維持することが必要であると判断いたしました。

■本取引のストラクチャー

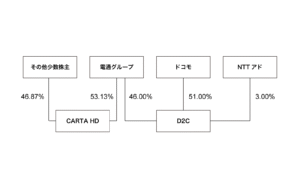

<現状の株主構成>

本日現在において、電通グループが当社株式 13,441,506 株(所有割合: 53.13%)、その他少数株主が当社株式 11,858,855 株(所有割合:46.87%)および新株予約権630個(新株予約権の目的であるCARTA HD株式数63,000株(所有割合:0.25%))を所有しています。 なお、本日現在、ドコモは、当社株式及び本新株予約権を所有していません。また、本日現在において、電通グループがD2C 株式46.00%、ドコモが D2C 株式 51.00%、株式会社エヌ・ティ・ティ・アド(以下「NTTアド」)がD2C 株式3.00%を所有しています。

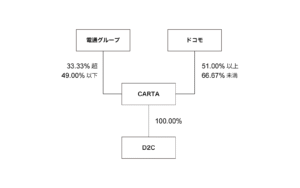

<本取引の完了後 >

本株式交換実施後の、当社の議決権に対する電通グループ及びドコモの所有割合は電通グループが3分の1超の49.00%以下、ドコモが51.00%以上の3分の2未満となるように合意しているとのことです。 なお、本取引の一連の手続きを経て、D2Cは当社の100%子会社となる予定です。

2. 本公開買付けの概要

(1)公開買付者の概要

| (1)名称 | 株式会社NTTドコモ |

| (2)所在地 | 東京都千代田区永田町2丁目11番1号 山王パークタワー |

| (3)代表者の役職・氏名 | 代表取締役社長 前田 義晃 |

| (4)事業内容 | コンシューマ通信事業:個人向け通信サービス(5G・LTE等携帯電話サービス、光ブロードバンドサービス、国際サービス)、各サービスの端末機器販売等 スマートライフ事業: 金融決済サービス、コンテンツライフスタイルサービス(動画・音楽・電子書籍等配信サービス・ドコモでんきなど)、マーケティングソリューション、あんしん系サポート(ケータイ補償サービス等)等 その他の事業(法人通信等):法人向け通信サービス(5G・LTE等携帯電話サービス、ユビキタスサービス、衛星電話サービス、光ブロードバンドサービス、国際サービス)、各サービスの端末機器販売、オフィスリンク等 |

| (5)資本金 | 949,679百万円 |

| (6)設立年月日 | 1991年8月14日 |

| (7)大株主及び持株比率(2025年3月31日現在) | NTT株式会社 100.00% |

| (8)当社と公開買付者の関係 | 資本関係:該当事項はありません。 人的関係:該当事項はありません。 取引関係:公開買付者との間にはデジタルマーケティング及び広告事業に関する取引があります。 関連当事者への該当状況:該当事項はありません。 |

(2)買付けの期間

2025年8月18日(月曜)から、2025年9月16日(火曜)までの21営業日

(3)買付けの価格

① 普通株式1株あたり、2,100 円 ② 新株予約権(下記(ⅰ)及び(ⅱ)の新株予約権を総称して「本新株予約権」といいます。) (ⅰ)2024年4月26日開催の当社取締役会の決議に基づき発行された第10回新株予約権(行使期間は2026年4月27日から2029年4月26日まで)1個につき、40,800円 (ⅱ)2024年4月26日開催の当社取締役会の決議に基づき発行された第11回新株予約権(行使期間は2026年4月27日から2034年4月26日まで)1個につき、40,800円

(4)買付け予定の株式などの数

買付予定数 11,921,855株 買付予定数の下限3,425,400株(所有割合 13.54%) ※応募株券などの数が買付予定数の下限に満たない場合は、応募株券などの全ての買付けを行いません。応募株券などの数の合計が買付予定数の下限以上の場合は、応募株券などの全部の買付けなどを行います。 ※本公開買付けにおいては、買付予定数の上限を設定しておりませんので、買付予定数は本公開買付けにおいてドコモが買付けなどを行う当社株式の最大数を記載しております。

(5)今後の見通し

本公開買付け成立後、本公開買付けにより、買付予定数の全てを取得できなかった場合に、ドコモは電通グループとともに、当社に対して株式併合の手続の実行を要請し、当社は当社の株主をドコモおよび電通グループのみとするための手続を実施します。 なお、当社の株式は上場廃止となり、ドコモの連結子会社となる見込みです。

Share